随着中报季的开启,银行2020年报披露也宣告收官。纵览去年经营业绩,可谓是几家欢喜几家忧,而这其中,温州银行尤为瞩目。去年,温州银行业绩大降,在此背景下,减薪似乎也是情理之中的事,然而颇有意思的是,在员工降薪的同时,其董监高的酬薪却逆势上升。

记者统计得出,温州银行2020年利润总额为354万元,与2019年的8亿元相比,降幅高达99.6%;但董监高酬薪却升至2521万元,比2019年2344万元增加约177万元,人均薪酬更是涨了16.15%;与此同时,员工平均薪酬则下降至33.97万元,对比2019年的38.04万元,下降4.07万元,降幅10.7%。

记者也注意到,温州银行2019年曾被银保监会温州监管分局处罚330万元,监管在处罚原因上的措辞非常严厉:对主要股东、关联方授信集中度管理严重不审慎;对关联方融资业务管理不到位;对单一集团客户授信余额管理严重不审慎;为企业收购商业银行股权提供融资支持;虚增存贷款;以“明股实债”形式为房开企业提供用于缴纳土地款的融资支持。

究竟是什么原因造成温州银行业绩爆降、员工减薪的同时反而给董监高涨薪?温州银行是个例吗,浙江省其他银行去年业绩情况又如何?

记者对温州银行近几年的年报数据进行了调查,并就温州银行2018年、2019年、2020年年报、业绩、关联交易、董监高薪酬、员工薪酬、人事变动等方面发送采访函至温州银行官网所公示媒体联系邮箱,但未获得回复,之后又连续两天数次致电温州银行财报公布的董事会秘书联系电话,对于种种反常现象,温州银行均不予回复。

利润总额大降99.6%,高管酬薪却逆势上升

银行作为金融行业的香饽饽,近年来员工薪酬的变化一直是社会关注的热点,不乏“这几年银行的待遇不如以前”的声音。那么,在业绩大滑的情况下,温州银行董监高和员工酬薪表现如何呢?

从温州银行近3年年报可以看出,其2018年、2019年、2020年的利润总额分别为61299万元、80174万元、354万元,2020年利润总额同比降了99.6%;净利润分别为5.1亿元、6.93亿元、1.59亿元,2020年净利润同比降约77%。

2018年~2020年的员工费用分别为11.03亿元、12.78亿元、11.9亿元,对应员工人数分别为3034人、3361人、3504人,员工平均薪酬分别为36.35万元、38.04万元、33.97万元,2020年员工平均薪酬同比下降10.7%。

可以看出,在利润总额同比下降99.6%的情况下,温州银行的员工费用和员工平均薪酬均是下滑的。

虽然温州银行的利润总额和员工费用都降低了,但是董监高薪酬却并没有同时降低,而是上涨了。

从温州银行2018、2019、2020年财报可以看出,其董监高人数分别为41人、27人、25人;年度酬薪总额分别为1588.85万元、2343.95万元、2520.82万元,平均酬薪分别为38.75万元、86.81万元、100.83万元,呈现逐年上升的趋势,2019年、2020年增幅分别为124.03%、16.15%。

其中,2018年、2019年、2020年金额最高的前三名高级管理人员报酬总额分别为450.82万元、706.02万元、847.86万元,呈上升趋势。

值得一提的是,温州银行只披露了最高的前三名高管报酬总额,但未具体披露是哪三名高管。

2020年年报显示,温州银行原董事长是叶建清,原行长吴华因严重违纪违法被开除党籍、开除公职。

该行新任董事长为陈宏强,新任行长邢岛,原董事长叶建清任执行董事。除行长之外,该行目前还有五位副行长,分别是:张汝龙、葛立新、潘复生、谢作雷、柴雷鹰。

日前,温州银行也公布了新领导班子上任后的首份半年报,数据显示,2021年上半年该行利润总额大幅增长至7.69亿元;净利润6.49亿元,同比增长4.34%。

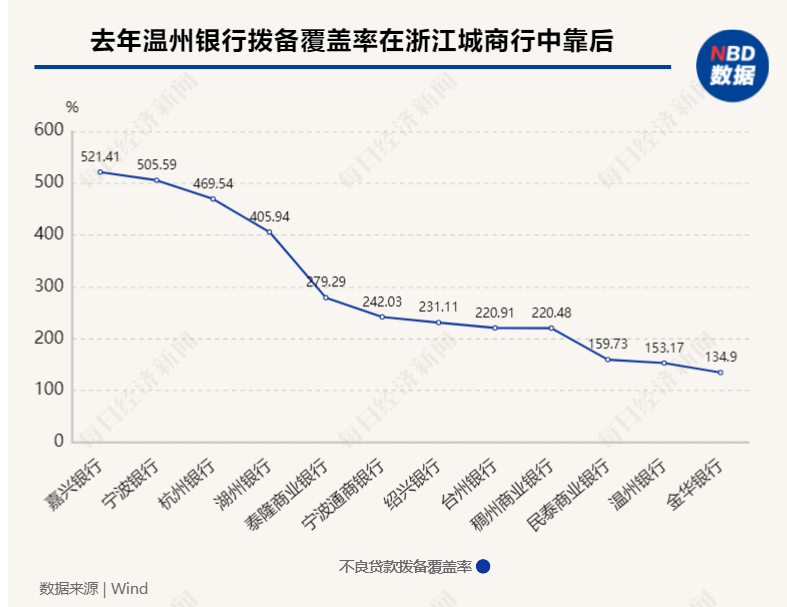

温州银行拨备覆盖率在浙江城商行排名靠后

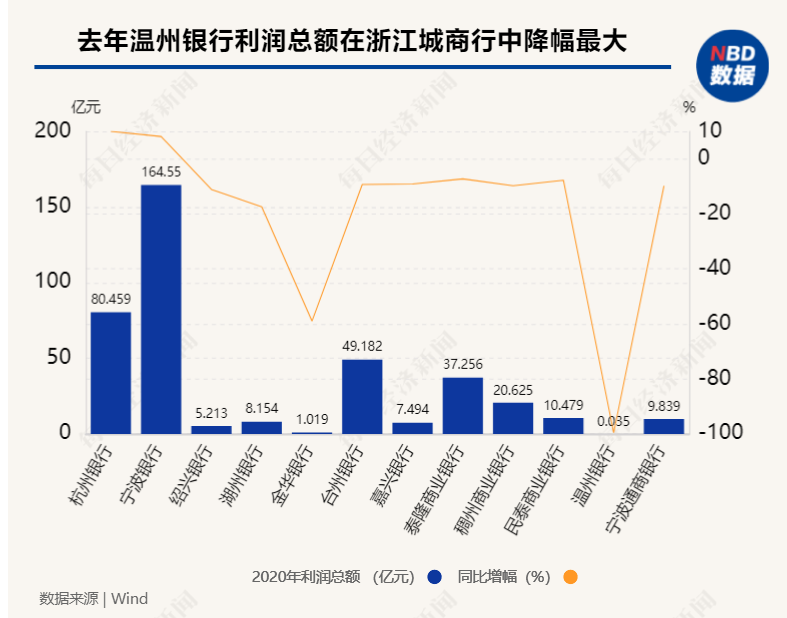

温州银行业绩下滑是个例吗?浙江省其他银行去年业绩情况又如何?记者统计了公布去年年报的浙江省12家城商行的部分业绩数据(宁波东海银行因未公布2020年年报,故不统计),发现就利润总额这一指标来看,温州银行下滑程度在浙江省城商行排第一。

数据显示,温州银行2020年利润总额为354万元,对比2019年的8.02亿元下降99.6%。不过,浙江省12家城商行中,只有杭州银行和宁波银行去年的利润总额是上升的,分别为9.97%和8.12%。除温州银行下降99.6%,金华银行下降59%,其他城商行下降程度处在7%~20%之间。

对于经营业绩下滑,温州银行在年报中解释净利润下降77%时称,是因为计提减值损失增加。

记者在证监会官网披露的《关于温州银行申请向特定对象发行股票的审核意见》中注意到,温州银行解释2020年业绩下滑原因为:“在资产规模扩大的同时,营业收入并未相应增加,主要是疫情期间,公司紧跟相关政策要求,通过较大幅度对相关行业、客户进行减费让利,加大对实体经济的支持力度,致使营业收入增速放缓。与此同时,2020年,公司为了化解经营风险,加大了不良资产处置力度,全年增提减值准备24.09亿元,比2019年增加8.35亿元。”

此外,记者注意到,联合资信最新评级报告指出,温州银行净息差趋于收窄,其营业收入增长承压,同时在较大规模的资产减值计提影响下,净利润规模明显收缩,盈利水平显著下降,考虑到存量资产仍面临减值计提压力,未来一段时间内其盈利水平仍将承压。资产质量面临下行压力,需关注未来风险资产化解及资产质量变动情况。温州银行对部分延期贷款未调整分类,当前经济背景下,需关注相关贷款未来的迁徙情况;投资资产中非标投资仍保有一定规模且资产质量分类认定标准偏宽松、减值准备覆盖程度低,需关注未来资产质量变化情况。

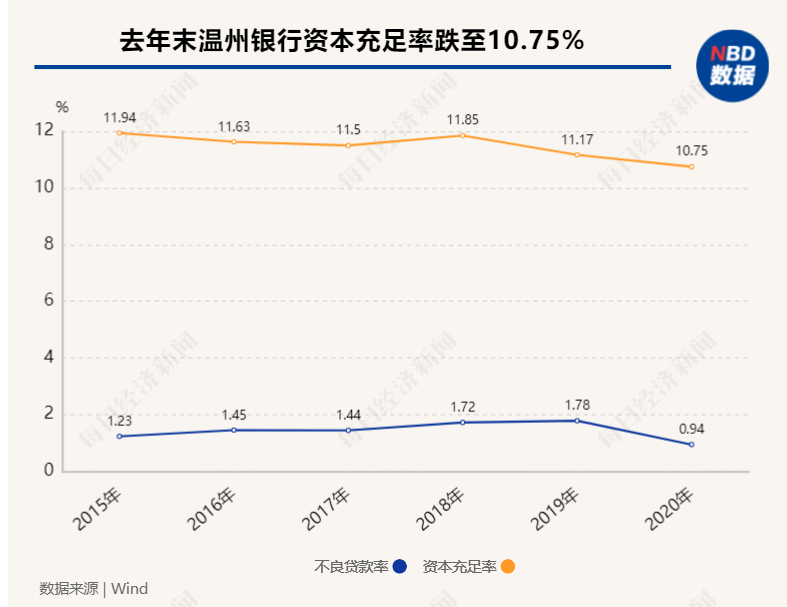

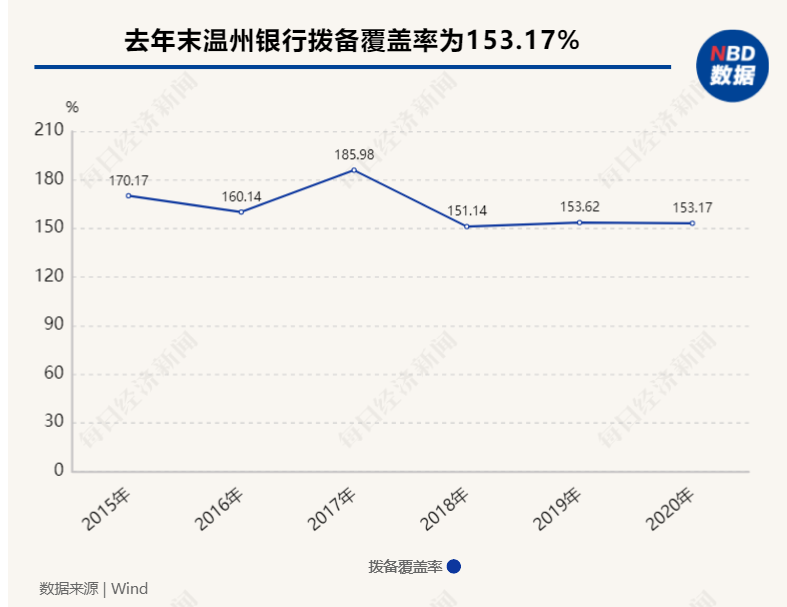

资产质量方面,温州银行的拨备覆盖率为153.17%、资本充足率为10.75%,在浙江省12家城商行里排名较为靠后,分别排在倒数第二位和倒数第一位。

年报显示,温州银行2018年~2020年资本充足率分别为11.85%、11.17%、10.75%,呈下降趋势。

温州银行2020年拨备覆盖率为153.17%,在浙江省12家城商行中排名倒数第二,只高于金华银行的134.9%。

不良贷款率方面,对比2019年的1.78%,温州银行不良贷款率去年降至0.94%,不良贷款余额也从21.71亿元降至13.14亿元。

值得一提的是,银保监会发布的商业银行主要监管指标来看,去年末,城商行拨备覆盖率平均值为189.77%,不良贷款率平均值为1.81%,资本充足率平均值12.99%。

此外,值得一提的是,截至2020年末,温州银行股东共质押该行股权约11.53亿股,占总股份的21.61%。其中,新湖中宝股份有限公司持有约5.77亿股,质押率达37.91%;湘财股份有限公司持有约0.55亿股,质押率达80%;温州开发投资有限公司持有约1.32亿股,质押率达40.49%;远扬控股集团有限公司持有0.84亿股,质押率100%;新明集团有限公司持股1.71亿股,质押率达75.13%;浙江木子贸易有限公司持股0.29亿股,质押率达83.32%。

其中,已质押股权被司法冻结的股东2户,合计冻结股份超2.03亿股,新明集团有限公司约1.71亿股,浙江利豪家具有限公司约0.33亿股。

关联方融资余额维持在较高水平

银保监会对商业银行与内部人和股东关联交易有较为严格的规定,记者梳理了温州银行近三年的关联交易数据,发现温州银行关联方融资余额近几年均保持在较高的水平。

2020年报显示,温州银行全部关联方交易余额为41.36亿元,关联度为22.83%。联合资信评级报告指出,需关注温州银行关联交易风险变动情况。温州银行关联交易规模较大,关联交易规范性及管理的精细化程度有待加强,同时需关注关联交易可能对其余股东利益造成的不利影响。

2020年报显示,新湖中宝持有温州银行10.81%的股权,是除国有法人股以外最大的股东。此外,新明集团、大自然房地产开发集团也分别持有温州银行3.2%、2.54%的股权。

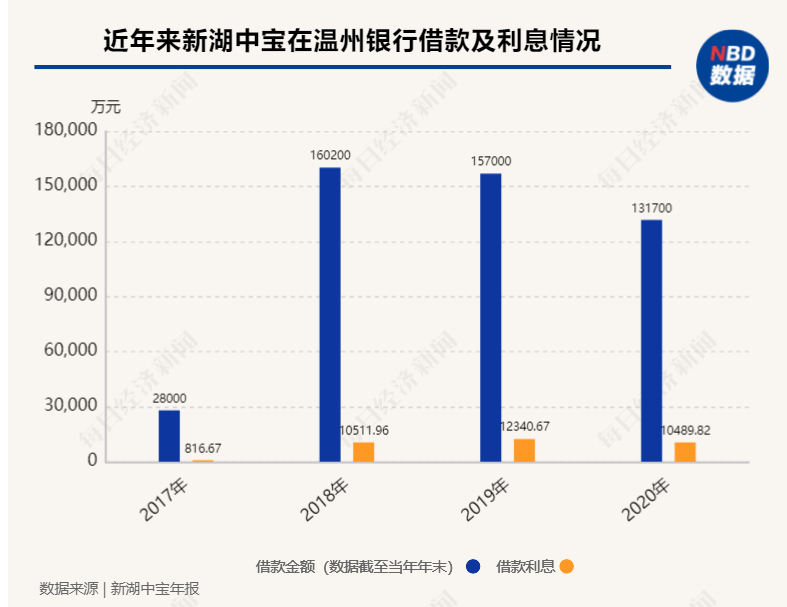

其中,根据温州银行披露的2020年末公司重大关联交易余额情况,上市公司新湖中宝关联交易余额共计24.46亿元,占上季度资本净额(即三季末)的比值为12.68%;而在2018年、2019年,新湖中宝这一余额分别为27.52亿元、26.99亿元,占上季度资本净额(即三季末)的比值分别为14.89%和14.02%。

值得一提的是,2019年7月2日~7月3日,银保监会温州监管分局挂出8则关于温州银行的行政处罚公示。其中,温州银行被罚330万,作出处罚决定的日期为2019年6月24日,处罚原因为“对主要股东、关联方授信集中度管理严重不审慎;对关联方融资业务管理不到位;对单一集团客户授信余额管理严重不审慎;为企业收购商业银行股权提供融资支持;虚增存贷款;以‘明股实债’形式为房开企业提供用于缴纳土地款的融资支持”。

《商业银行与内部人和股东关联交易管理办法》第三十二条指出:商业银行对一个关联方的授信余额不得超过商业银行资本净额的10%。商业银行对一个关联法人或其他组织所在集团客户的授信余额总数不得超过商业银行资本净额的15%。商业银行对全部关联方的授信余额不得超过商业银行资本净额的50%。计算授信余额时,可以扣除授信时关联方提供的保证金存款以及质押的银行存单和国债金额。

可以看出,新湖中宝融资余额占上季度资本净额的比值维持在较高的水平。记者查阅温州银行年报,并没有找到温州银行对新湖中宝的授信余额数据。

不过,联合资信评级报告显示,截至2020年末,温州银行单一最大关联方授信净额、最大集团关联方授信净额和全部关联方授信净额占资本净额的比例分别为7.27%、13.50%和22.83%。2020年,温州银行关联交易规模及关联度有所下降,但考虑到仍具有一定存量规模,需关注相关资产质量的变动情况,此外温州银行较大规模的关联交易出现风险暴露并对相关资产进行转让,其关联交易内部管控有效性及精细化程度仍需提升。

联合资信评级报告还表示,2020年,温州银行部分关联交易贷款出现风险,对此温州银行通过核销及打包转让方式进行处置,共计打包转让36.96亿元。从资产质量分类来看,根据公司提供资料,截至2020年末温州银行全部关联方交易余额中分类为正常类40.65亿元、关注类0.70亿元、不良类0.006亿元。

新湖中宝年报显示,截至2018、2019、2020年底,其向温州银行借款金额分别为16.02亿元、15.7亿元、13.17亿元,借款利息分别为1.05亿元、1.23亿元、1.05亿元。

而除了新湖中宝,温州银行近年来的重大关联交易方还包括新明集团和大自然房地产开发集团,而这两家公司主要经营范围均为房地产开发。从温州银行披露的重大关联交易数据来看,2018年~2019年新明集团融资余额分别为12.36亿元、25.09亿元,同期,大自然房地产开发集团有限公司该项数据分别为3亿元、12.74亿元,均呈现上涨趋势。但在2020年,这一上涨势头戛然而止,温州银行的重大关联交易中并未出现这两家企业的身影。

评级报告指出,温州银行大额风险暴露超过监管限额,同时贷款投放于房地产、建筑业等行业规模较大,面临较高的行业和客户集中风险。

启动第九次增资扩股,核心人员“大换血”

温州银行近几年数次增资扩股,继去年完成70亿元增资扩股后,不久前温州银行启动第九次增资扩股拟再次募资40亿元。

温州银行近期在证监会官网披露的定向发行说明书显示,温州银行拟定向增资扩股,发行数量不超过13.56亿股份,根据该行2020年末经审计的每股净资产值确定发行价格为2.95元/股,合计拟募集资金数额不超过人民币40亿元。

值得关注的是,定增说明书显示,本次定向发行采用增资扩股的方式,根据温州银行董事会及股东大会审议的《温州银行增资扩股方案》,具体发行对象为“浙江省内相关农村商业银行”。

虽然去年温州银行完成一轮70亿元的增资扩股,但该行资本充足率依然下降。截至2021年一季度末,温州银行的资本充足率、一级资本充足率以及核心一级资本充足率分别为10.61%、9.19%、9.19%,较去年末均有不同程度下降。

定向发行说明书显示,定向发行股票募集资金完成后,温州银行的资本充足率、一级资本充足率、核心一级资本充足率将分别提升至12.89%、11.47%、11.47%。

定增说明书还披露了该行最新人事变动。

2021年6月15日,温州银行召开第六届董事会第100次会议,会议同意选举陈宏强为温州银行第六届董事会董事长。公开资料显示,陈宏强此前曾担任浙江省温州鹿城农村商业银行股份有限公司副董事长、浙江省联社理事。

目前,温州银行官网已更新了董事会、行党委、监事会、经营班子的人员名单。

其中,温州银行董事长陈宏强,原董事长叶建清任执行董事,此外,执行董事还有邢岛、叶刚;独立董事有:殷剑峰、冯雁、杨康乐、夏宽云;董事会秘书为刘海风。行党委班子方面,党委书记为陈宏强,党委副书记有邢岛、吴建虹、叶刚,叶刚同时是温州市纪委、温州市监委派驻温州银行纪检监察组组长。监事长为来自浙江省联社的吴建虹。

经营班子方面,行长邢岛来自省联社,副行长有:张汝龙、葛立新、潘复生、谢作雷、柴雷鹰,此外还有首席信息官张劲松,首席风险官蔡胜春。

联合资信评级报告指出,温州银行盈利水平承压、持有的信托及资产管理计划规模较大且资产质量面临下行压力,未来信用风险及流动性风险管理仍承压,同时温州银行高层人员变动对未来经营发展及战略目标实现等情况需进一步关注。

截至2021年3月末,温州银行下设总行营业部与11家分行,11家分行分别为鹿城分行、温州分行、上海分行、杭州分行、宁波分行、衢州分行、丽水分行、台州分行、舟山分行、金华分行及绍兴分行,11家分行共下辖分支机构166家。